同比增长近70%!券商掀发债热潮

随着2026年开年以来A股市场行情火热,两市融资余额突破2.6万亿关口,头部券商机构通过发债,为业务发展注入强劲动力。

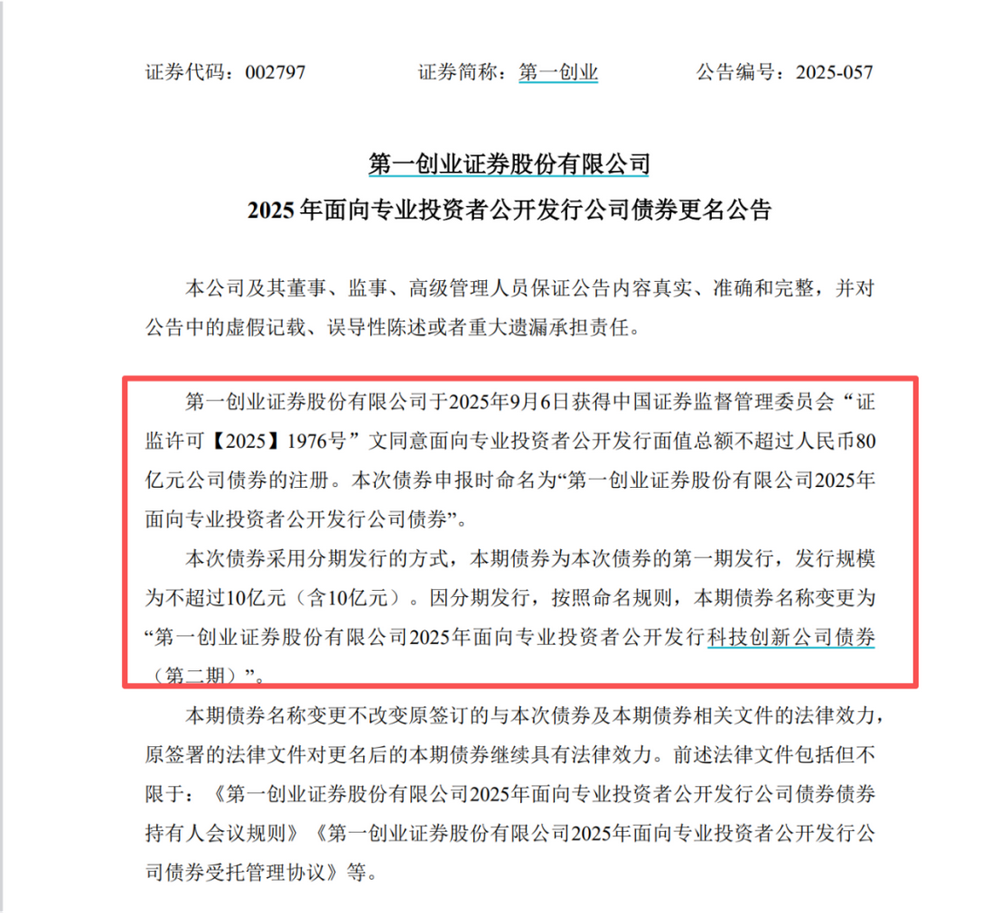

图片来源于网络,如有侵权,请联系删除

1月13日晚,公告,公司向专业投资者公开发行面值总额不超过300亿元公司债券的注册申请获证监会同意。而就在前一日,1月12日晚,公告,公司子公司东方财富获准公开发行不超过200亿元次级公司债券。更早之前,1月8日,50 亿元永续次级公司债券的注册申请也获注册批复。此外,、、、、、万联证券、、、等多家券商在近期发行了2026年第一期公司债,的永续债发行工作也已提上日程。

受访人士认为,市场行情的火热与资本需求的激增,正推动券商行业进入“规模扩张与结构优化”并行的关键阶段。头部机构通过多元化债券融资工具夯实资本实力,不仅为自身业务转型提供支撑,也为服务实体经济、推动资本市场高质量发展注入新动能。

券商债券融资爆发式增长

2026年开年以来,A股市场呈现强劲上涨态势,仅前7个交易日便交出一份亮眼成绩单:上证指数、深证成指累计涨幅超过4%,创业板指累计涨幅超3%,三大指数联袂演绎"开门红"行情。

市场交投活跃度显著提升,杠杆资金加速入场成为重要推手。据最新数据显示,两市融资余额自2025年末的2.52万亿元持续攀升,截至1月12日已增至2.66万亿元,期间涌入超1300亿元增量买盘。这一数据反映出投资者风险偏好明显回升,市场情绪持续升温。

在此背景下,券商债券融资规模呈现爆发式增长。Wind数据显示,以发行起始日统计,券商机构今年以来发债金额达813亿元,较2025年同期的484亿元发债规模,同比增长近70%。其中,证券公司债券的发行规模为672亿元,占比在八成以上;短期融资券的发行规模为141亿元,占比接近两成。

与此同时,还有多家券商机构加入了发债队伍。中国银河1月13日公告,公司向专业投资者公开发行面值总额不超过300亿元公司债券的注册申请获证监会同意。

东方财富1月12日公告,公司子公司东方财富证券不超200亿元次级公司债券发行申请已获得中国证监会批复。

首创证券在1月8日公告,公司获同意公开发行不超50亿元永续次级公司债券。也在1月7日公告,公司拟通过一般授权以“配售新H股”及“发行于2027年到期的零息可转换债券”方式融资约61.3亿港元。

回顾2025年,券商机构债券融资也出现快速增长。Wind显示,以发行起始日统计,2025年证券公司合计发行境内债券1004只,总规模为1.89万亿元。相比2024年同期,券商债券融资规模增加了5293.58亿元,同比增长近40%。

多重因素驱动增长

资本实力是券商核心竞争力的重要体现。从券商发行次级债券的募资用途来看,补充流动资金、偿还到期债务等用途最为常见。

比如,此次东方财富证券获批发行不超过200亿元次级公司债券 ,其中,不超过100亿元用于偿还有息债务,剩余部分用于补充公司营运资金。东方财富证券称,随着业务范围和经营规模的不断扩大,公司对营运资金的总体需求逐步增加,因此通过发行债券募集资金补充营运资金将对公司正常经营发展提供有力保障。一方面,本次债券募集资金将用于进一步扩大证券投资规模,增加投资范围,丰富收入来源;另一方面,在风险可控的前提下,公司将进一步扩大业务的市场份额,进一步缩小与一流经纪类券商的差距,从而有效提升公司的市场竞争力和综合金融服务能力。

对于券商机构踊跃发债的原因,安爵资产董事长刘岩向记者表示,券商发债规模显著增长,是多重核心共振的结果。一方面市场热度攀升带动两融余额持续走高、自营投资需求加码,经纪与结算资金规模同步扩张,叠加衍生品、做市商等创新业务的资本消耗,催生了券商迫切的资金刚需。另一方面当前低利率环境打开低成本融资窗口,债券融资相较股权融资、贷款更具成本与效率优势,成为券商优化债务结构的优选。与此同时净资本约束下的资本补充需求、全面注册制等政策改革带来的业务机遇,以及行业马太效应加剧的竞争压力,进一步推动了券商加速发债。

“对比短期融资券,债券融资期限更长,能适配两融、自营等长期资本占用型业务的资金需求。” 刘岩进一步指出,次级债等品种可按规定计入净资本,助力券商突破业务规模限制,还能通过置换短期债务优化债务结构、降低再融资与流动性风险,其资金用途更具弹性。

此外,近年来,A股市场交投活跃、行情向好,也是券商机构发债规模显著增长的核心驱动力。黑崎资本首席战略官陈兴文向记者表示,近期,两市成交额不断创新高,两融余额也突破2.6万亿关口站在历史最高点,券商结算备付金需求指数级跳升,资本消耗型业务对净资本形成“实时抽血”,而债券发行可即时对接客户保证金峰值,满足券商对资金的迫切需求。

2026年券商发债或延续增长

在A股市场持续火热、融资余额快速攀升的背景下,券商债券融资在2026年开年便展现出强劲的增长势头。业内普遍预期,2026年券商发债规模将继续保持增长,低利率环境为券商通过债券市场补充资本、支持业务扩张提供了有利条件。

刘岩认为,2026年券商发债规模将延续增长态势,但增速较2025年会放缓,整体会呈现规模稳健扩张、结构持续优化、主体分化加剧的特征。结构层面资本补充类债券占比将显著提升,短期融资券占比进一步下降,科创债与境外融资成为新的增长引擎,中长期债券占比大幅提高,以此匹配两融、自营等长期资本占用型业务的资金需求,助力券商优化债务期限结构,增强财务稳定性。

发行主体方面,刘岩预计,头部券商与东方财富等互联网券商凭借高信用评级、庞大客户基础和低成本融资优势,在发债规模上持续领跑,成为发债市场的主力军。而低评级中小券商则面临融资难度上升的压力,市场份额进一步被挤压。

当前,市场利率中枢处于较低水平,为券商发债提供了良好的融资环境。Wind数据显示,截至1月13日,券商发行的证券公司债票面利率平均值约为1.90%,部分信用评级较高的券商最低融资成本甚至可达1.70%。短期融资券的票面利率更低,2026年以来4家券商发行的5只短期融资券的票面利率平均值约为1.71%,最低融资成本达到1.68%。

陈兴文预计,2026年,券商将继续演绎“轻资本转重资本、通道转交易”的长周期叙事,发债规模有望延续增长态势。从舆情与资金流层面来看,北向资金持续流入,外资对交易通道的容量与合规要求提升,券商需提前储备长期稳定资金以承接跨境订单,发债将成为券商锁定低成本负债的重要方式,形成“外资引流—发债扩容—交易放量”的正循环。

(文章来源:证券时报)