超预期政策带来增量资金 A股估值迎来中长期修复机会

(原标题:超预期政策带来增量资金 A股估值迎来中长期修复机会)

图片来源于网络,如有侵权,请联系删除

10月18日,“一行一会一局”公布了一系列利好政策,市场做多情绪再度活跃。券商认为,超预期政策为股市带来增量资金,并带动投资者信心提升,促进A股市场估值修复,另外,随着经济基本面改善,有望带动A股上市公司盈利增长,进一步促进股市上涨。

华龙证券:

政策落地支撑市场表现

2024年以来出台的稳定经济运行的政策措施,包括大规模设备更新和消费品“以旧换新”、调整优化房地产政策、提振资本市场政策,发行使用好超长期特别国债和地方政府专项债等,今年三个季度以来政策效果显著。

政策落地支撑市场中长期表现。上周指数由弱转强还受到政策落地催化。具体来看,一是正式启动证券、基金、保险公司互换便利(SFISF)操作。二是央行设立股票回购增持再贷款,支持回购和增持上市公司股票。三是货币政策降准降息仍有预期。四是进一步全面深化资本市场改革和塑造良好市场生态。中长期来看,在上述政策支持下,市场微观流动性预期明显改善,随着四季度经济基本面在政策的推动下企稳回升,将持续支撑市场后期走势。

行业及主题配置方面,一是关注政策导向带来的市场机会。如:工信部表示智能网联汽车准入与上路通行试点将很快进入测试评估环节,通过者予以准入许可。二是关注行业景气提升机会。如:9月汽车类、家具类商品零售额均增长0.4%,增速由负转正。三是关注成长及大消费方向机会。

国联证券:

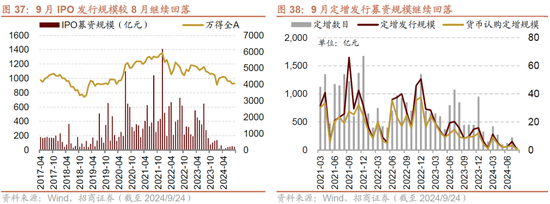

关注触发市值管理的方向

近段时间,上市公司回购力度持续抬升。与此同时,在减持监管趋严条件下,上市公司减持力度逐步减少。年初以来,资本市场改革深化和国资委对市值管理的关注提升,其中回购及增持作为推动上市公司投资价值提升的重要手段被重点提及,回购及增持重要性持续增加。

于央行而言,回购增持再贷款是一项创新货币工具,可以有效推动上市公司积极运用回购、股东增持等工具进行市值管理,提振市场信心,为市场注入流动性。于商业银行而言,股票增持回购再贷款为银行创造了一个新的贷款需求环境,利于银行增强上市公司的业务粘性、拓展上市公司相关业务,但对银行的客户筛选准入及贷款资金使用监督管理等方面提出较高要求。于上市公司及其主要股东而言,股票增持回购再贷款为其提供了低成本资金,为其进行市值管理创造了有利条件。

基于对政策的理解,建议关注以下三条筛选线索:1.触发市值管理要求且经营较稳健的个股。其中,长期破净的个股,成长性多数相对较低,此类可适当要求高股息率;大幅下跌的个股,筛选结果多属于医药、电新等行业,经营质量不差的情况下或有回购诉求。2.低资本开支、高股息且经营较稳健的上市公司。此类公司或存在通过低息贷款获取稳定高分红回报的空间。3.估值较低且经营较稳健的央企市值管理纳入央企负责人业绩考核指标,此外政策鼓励央企积极发挥带头作用。

东兴证券:

树立牛市思维 机会大于风险

市场已经进入了牛市的初始阶段,市场投资思维应从熊市思维向牛市思维积极转变。宽信用加宽财政的政策组合,叠加针对资本市场一系列政策,经济恢复预期与资本市场向好预期的共振已经产生,任何纠结政策细节、节奏和效果的投资者,应该看清大趋势和大方向,要看清政策的决心和信心,也要看清国内外大的发展环境,都必然会对本轮行情的性质有深刻认识。

资产配置上,短期可以关注央行贷款增持回购类公司,同时对互换便利落地后的低估值高分红蓝筹公司继续看好。在风险偏好持续提升大背景下,成长公司的高弹性将会成为市场核心板块,券商及金融IT、科技股仍旧是主战场,未来几周内建议继续聚焦该板块,同时,对低位的大消费、赛道股、周期股可以逢低布局,未来热点轮动的机会仍旧较大。记者 张��